Об’єднана звітність з ПДФО та ЄСВ: заповнення юрособою у СОТА

Форма Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь платників податків – фізичних осіб, і сум утриманого з них податку, а також сум нарахованого єдиного внеску (далі – Податковий розрахунок) та порядку його заповнення затверджена наказом Мінфіну від 13.01.2015 р. № 4 (у редакції наказу Мінфіну від 02.03.2023 р. № 113).

Увага! Податкові агенти вперше подають Розрахунок за оновленою формою, затвердженою Наказом № 113, починаючи з 01 жовтня 2023 р. за звітний (податковий) період – III квартал 2023 р. Про це повідомлено на Інформаційно-довідковому ресурсі «ЗІР», категорія 103.25.

Нагадаємо, Податковий розрахунок включає в себе суми ПДФО, військового збору та ЄСВ. Він подається роботодавцями, замість Звіту з ЄСВ та податкового розрахунку за формою №1ДФ

Розрахунок подається окремо за кожний квартал (податковий період) з розбивкою по місяцях звітного кварталу протягом 40 календарних днів, що настають за останнім календарним днем звітного кварталу (тобто за I квартал, II квартал, III квартал та IV квартал). Окремий Розрахунок за календарний рік не подається. Такий Розрахунок подається лише у разі нарахування сум зазначених доходів платнику податку протягом звітного періоду. Розрахунок подається незалежно від того, виплачує чи не виплачує доходи платникам податку податковий агент та незалежно від того, чи виплачені платником ЄСВ суми такого внеску фактично після їх нарахування до сплати протягом звітного періоду.

Порядок подання Податкового розрахунку ідентичний, як для ФОП-роботодавців, так і для юросіб-роботодавців. Єдина відмінність між ними – це літера ідентифікатора електронної форми:

- для ФОП – F0500109;

- для юросіб – J0500109.

У цій статті розглянемо подання Податкового розрахунку юрособами - роботодавцями. Порядок подання такого Розрахунку та ідентифікатор форми однаковий, як для юрособи на єдиному податку, так і для юросіб на загальній системі оподаткування.

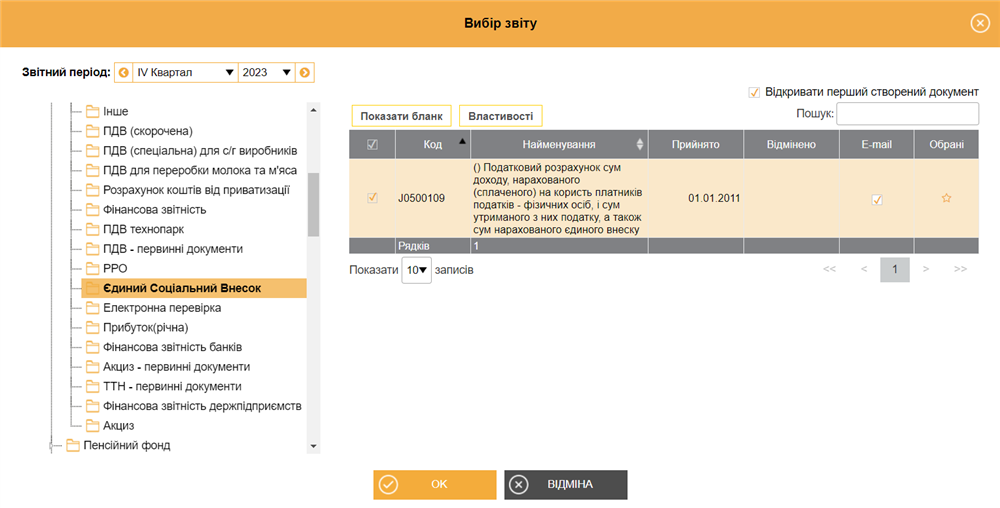

У вебсервісі СОТА Податковий розрахунок (J0500109) знаходиться у розділі Звітність – Реєстр звітів – Державна податкова служба – Єдиний соціальний внесок. Також його можна знайти, скориставшись вікном Пошук: за кодом ідентифікатора форми або за назвою (Рис. 1). Однак спочатку потрібно обрати необхідний звітний період (квартал).

Також створити Податковий розрахунок можна за допомогою Податкового календаря, вхід до якого – у Головному меню.

Рис. 1

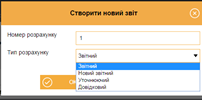

При відкритті Податкового розрахунку потрібно вказати номер розрахунку та тип розрахунку: звітний, звітний новий, уточнюючий, довідковий (Рис. 2).

Рис. 2

Форма Податкового розрахунку складається із заголовної частини, у якій вказуються відомості про роботодавця, його працівників (інших фізичних осіб – платників податку) та про склад Розрахунку, основної (розрахункової) таблиці, яка складається з трьох розділів, а саме:

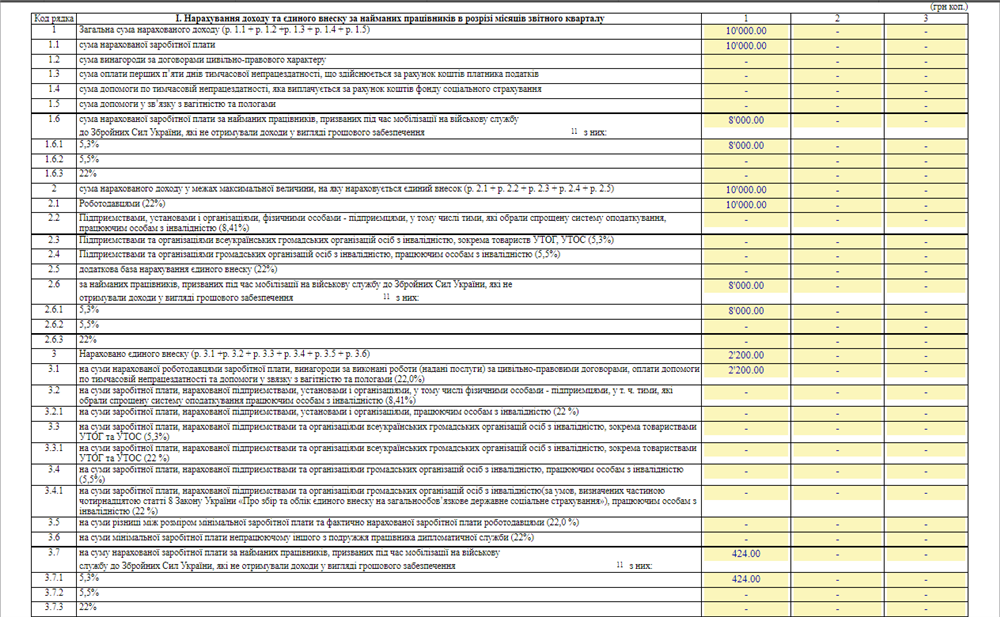

- розділ I «Нарахування доходу та єдиного внеску за найманих працівників в розрізі місяців звітного кварталу»;

- розділ II «Нарахування грошового забезпечення та єдиного внеску за військовослужбовців, поліцейських, осіб рядового і начальницького складу та на суми допомоги у зв’язку з вагітністю та пологами в розрізі місяців звітного кварталу (крім військовослужбовців строкової військової служби)»;

- розділ III «Нарахування грошового забезпечення та єдиного внеску за патронатних вихователів, батьків – вихователів та прийомних батьків в розрізі місяців звітного кварталу».

Розрахунок має шість додатків, однак більшість підприємств заповнюють лише чотири додатки (за необхідністю):

- додаток Д1 (ідентифікатор форми J0510109). Цей додаток призначений для щоквартального формування платниками ЄСВ відомостей щодо кожної застрахованої особи про суми нарахованої їй заробітної плати (доходу, грошового забезпечення) у розрізі місяців звітного кварталу. Отже, за звітний квартал потрібно подавати три додатки Д1 – за перший, другий та третій місяць такого кварталу. Якщо платник ЄСВ у звітному кварталі не використовує працю фізичних осіб на умовах трудового договору (контракту) або на інших умовах, передбачених законодавством – додаток Д1 за такий квартал не подається;

- додаток 4ДФ (J0510409). Тут відображаються відомості про суми нарахованого доходу, утриманого та сплаченого ПДФО та військового збору. Подається, як і Додаток Д1, у розрізі місяців звітного кварталу;

- розділ I «Персоніфіковані дані про суми нарахованого (виплаченого) на користь фізичних осіб доходу та нарахованих (перерахованих) до бюджету податку на доходи фізичних осіб та військового збору»;

- розділ II «Зведені дані про оподаткування процентів, виграшів (призів) у лотерею,сільськогосподарську продукцію»;

- розділ III «Розгорнута інформація про бюджетні гранти».

- додаток Д5 (J0510509). Цей додаток формується, якщо у звітному кварталі Ви приймали/звільняли працівника; укладали/припиняли роботу за договором ЦПХ; переводили працівника на іншу посаду; переміщали працівника з одного структурного підрозділу до іншого; працівник вступив або закінчив проходження військової служби; надавали відпустку у зв’язку з вагітністю; надавали відпустку для догляду за дитиною до 3-х років та від 3-х до 6-ти років. Додаток 5 за квартал не потрібно розбивати у розрізі місяців;

- додаток Д6 (J0510609). Він заповнюється, якщо у страхувальника є робочі місця, робота на яких зараховується до спеціального стажу. Додаток 6 заповнюється в розрізі місяців звітного кварталу, як і додатки 1 та 4ДФ.

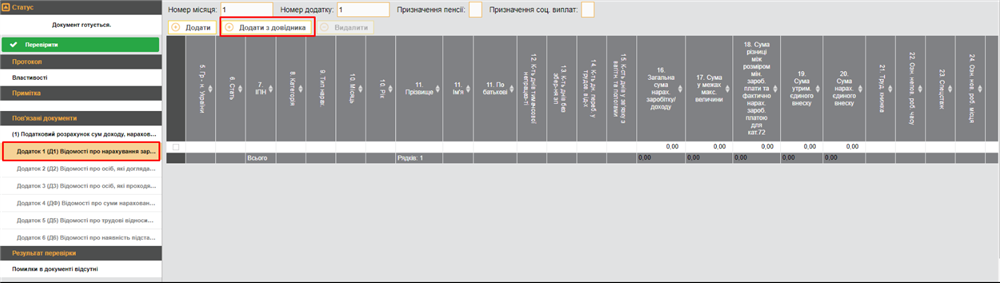

При відкритті Податкового розрахунку Ви можете бачити додатки до розрахунку (Рис. 3).

Рис. 3

Можна заповнити спочатку додатки до розрахунку, а потім сам Податковий розрахунок, або – спочатку Податковий розрахунок, а потім потрібні додатки.

Особливості заповнення Додатків у СОТА

Щоб відкрити Додаток до Розрахунку, достатньо двічі клацнути по ньому мишкою.

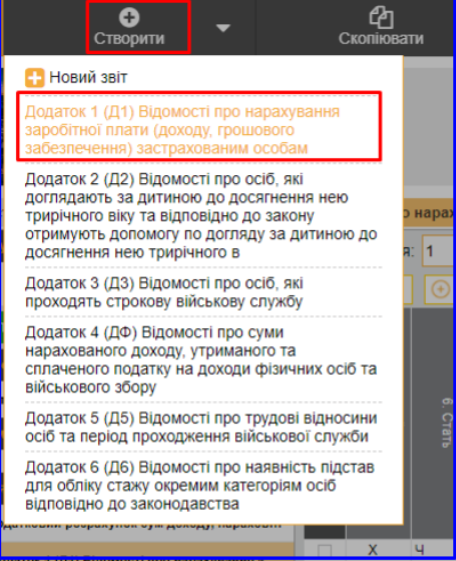

Для створення декількох додатків потрібно на головному меню натиснути Створити та обрати відповідний додаток (Рис. 4).

Рис. 4

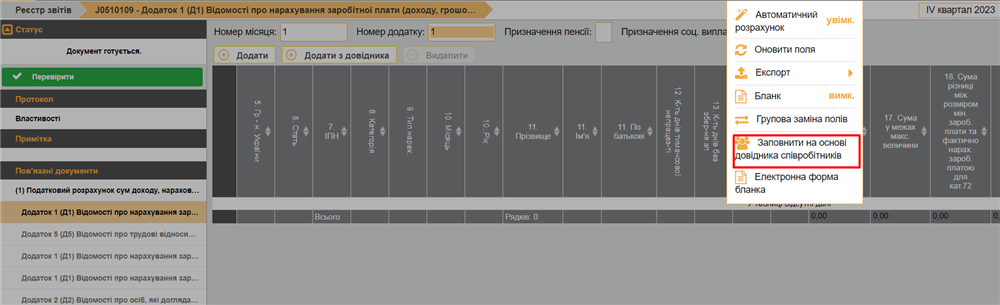

При заповненні додатків до Податкового Розрахунку можна скористатись опціями: Додати з довідника або Заповнити на основі довідника співробітників (Рис. 5).

Рис. 5

Важливо! Зарплата, що виплачується у встановлені терміни в наступному місяці, має бути відображена в додатку 4ДФ за той період, у який входить попередній місяць, за який заробітну плату було нараховано. Наприклад, у 4ДФ за жовтень відображається зарплата, яка нарахована у жовтні та виплачена в листопаді, за листопад (нарахована у листопаді та виплачена у грудні), за грудень (нарахована у грудні та виплачена у січні наступного року).

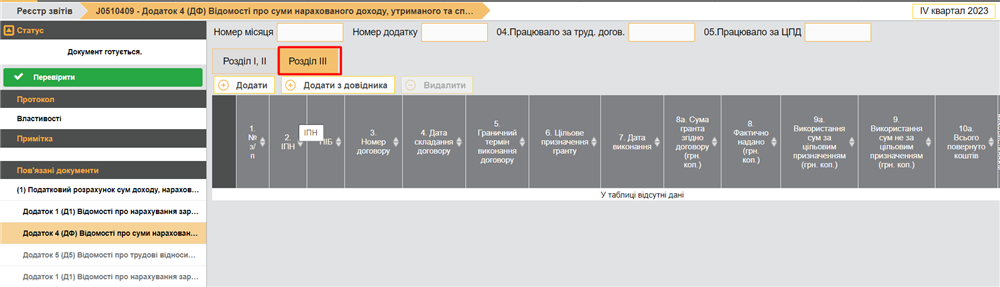

Звертаємо увагу, що новий розділ III додатка 4ДФ відображається в окремій вкладці (Рис. 6).

Рис. 6

Особливості заповнення Податкового розрахунку у СОТА

Заголовна частина Податкового розрахунку при відкритті заповниться автоматично даними з картки підприємства.

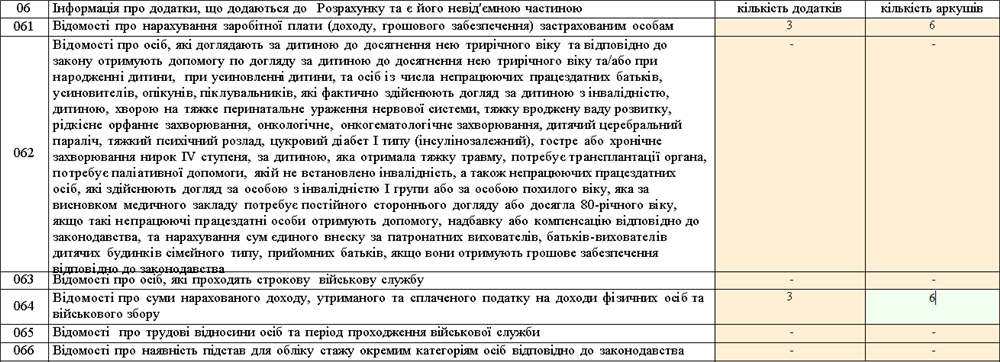

Далі потрібно вказати кількість додатків до Податкового розрахунку та кількість аркушів.

При цьому, у СОТА реалізовано автоматичне заповнення графи кількість додатків для рядків 061 – 066 Податкового розрахунку. Заповнення графи виконується при відкритті Податкового розрахунку за умови, що відповідні додатки вже заповнено(рис.7).

Рис. 7

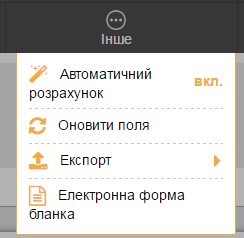

Також у СОТА є можливість автоматичного заповнення Податкового розрахунку даними Додатка 1 (J0510109) при встановленні відповідних опцій у головному меню: Інше – Автоматичний розрахунок (за замовчуванням опція встановлена):

Рис. 8

Більшість роботодавців повинна заповнювати лише розділ I Податкового розрахунку.

Розділ I Податкового розрахунку (Рис. 9) містить інформацію в розрізі місяців звітного кварталу щодо сум нарахованої заробітної плати за видами виплат, винагороди за договорами ЦПХ, оплати перших п’яти днів тимчасової непрацездатності, сум ЄСВ залежно від ставок та інші подібні показники.

Рис. 9

Після заповнення Податкового розрахунку та відповідних додатків можна перевірити заповнені звіти, підписати та відправити пакет документів до податкового органу.