Утримання та сплата ПДФО за найманих працівників підприємцями

Поговоримо про те, хто є податковим агентом щодо доходів найманих працівників та повинен утримувати і сплачувати ПДФО.

Хто утримує ПДФО із зарплати працівника?

Фізична особа-підприємець, який має найманих працівників, виступає щодо оподаткування їхніх доходів податковим агентом. Це визначено пп. 14.1.180 Податкового кодексу України (далі – ПКУ).

ФОП-роботодавець, як податковий агент, зобов’язаний своєчасно та повністю нараховувати, утримувати та сплачувати до бюджету податок на доходи фізичних осіб (далі – ПДФО) із суми оподатковуваного доходу працівника (зокрема, зарплати) за його рахунок, використовуючи ставку 18%. Це витікає із п. п. «а» 176.2, 168.1.1 ПКУ.

Приклад:

Працівнику нараховано за повний відпрацьований місяць у листопаді 2020 р. 6000 грн. Податкова соціальна пільга до такої зарплати не застосовується, оскільки розмір зарплати є більшим за граничний розмір доходу, який дає право на застосування ПСП (у 2020 р. – 2690 грн.).

ПДФО = 6000 грн. х 18% = 1080 грн.

Звертаємо увагу, що розмір зарплати за виконану працівником (місячну) (годинну) норму праці не може бути меншим за мінімальну зарплату. Мінімальна зарплата є державною соціальною гарантією, обов’язковою на всій території України для всіх суб’єктів господарювання, зокрема, для фізичних осіб, які використовують працю найманих працівників, за будь-якою системою оплати праці. Це визначено ст. ст. 3, 3-1 Закону України «Про оплату праці» від 24.03.1995 р. № 108/95-ВР.

Особливості сплати ПДФО

ПДФО сплачується (перераховується) фізособою-роботодавцем до бюджету під час виплати оподатковуваного доходу єдиним платіжним документом. Зверніть увагу! Банки приймають платіжні документи на виплату доходу за умови одночасного подання розрахункового документа на перерахування ПДФО до бюджету.

Якщо оподатковуваний дохід надається у негрошовій формі чи виплачується готівкою з каси податкового агента, ПДФО сплачується (перераховується) до бюджету протягом 3 банківських днів з дня, що настає за днем такого нарахування (виплати, надання).

Якщо оподатковуваний дохід нараховується податковим агентом, але не виплачується (не надається), то ПДФО, який підлягає утриманню з такого нарахованого доходу, підлягає перерахуванню до бюджету податковим агентом у строки, встановлені ПКУ для місячного податкового періоду (тобто, не пізніше 30 календарних днів, наступних за місяцем нарахування доходу).

Відповідні норми визначені п. 168.1 ПКУ.

Згідно з пп. «а» пп. 168.4.5 ПКУ підприємець, який є податковим агентом, сплачує ПДФО за найманих працівників за місцем своєї реєстрації у ДПС, а отже, за місцем своєї податкової адреси.

Сплата ПДФО у СОТА

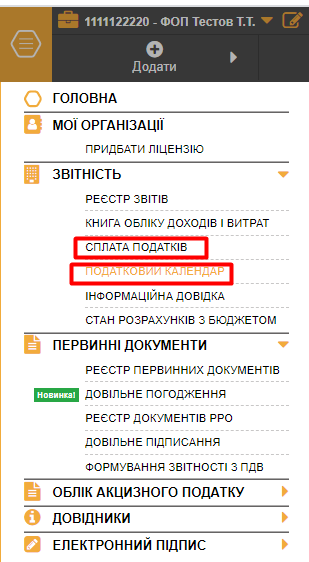

Сформувати рахунок на сплату ПДФО, як і будь-якого іншого податку, у СОТА можна через Податковий календар або розділ Сплата податків (рис. 1).

Рис. 1

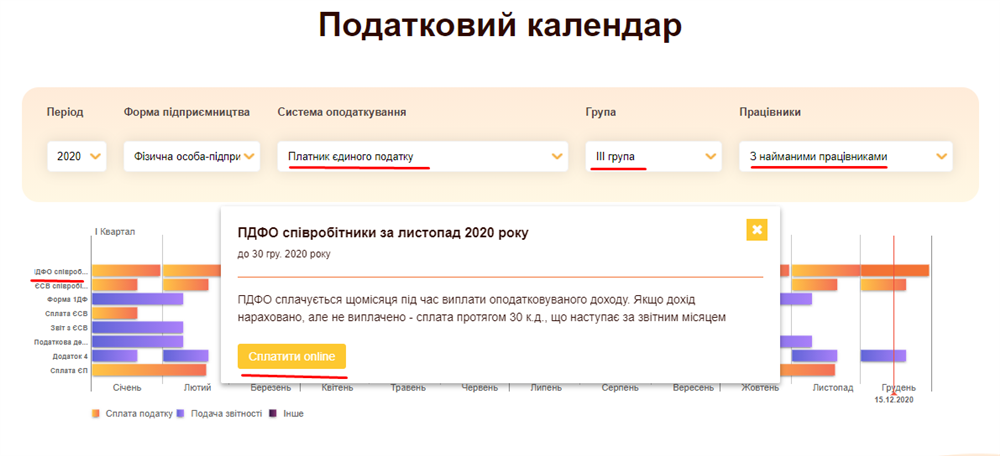

Якщо формуєте рахунок через Податковий календар, слід обрати необхідний період та податок, який бажаєте сплатити (рис. 2).

Рис. 2

Зверніть увагу! На рис. 2 відобразиться граничний строк сплати ПДФО, якщо дохід було нараховано, але не виплачено у листопаді 2020 р. – 30 грудня 2020 р.

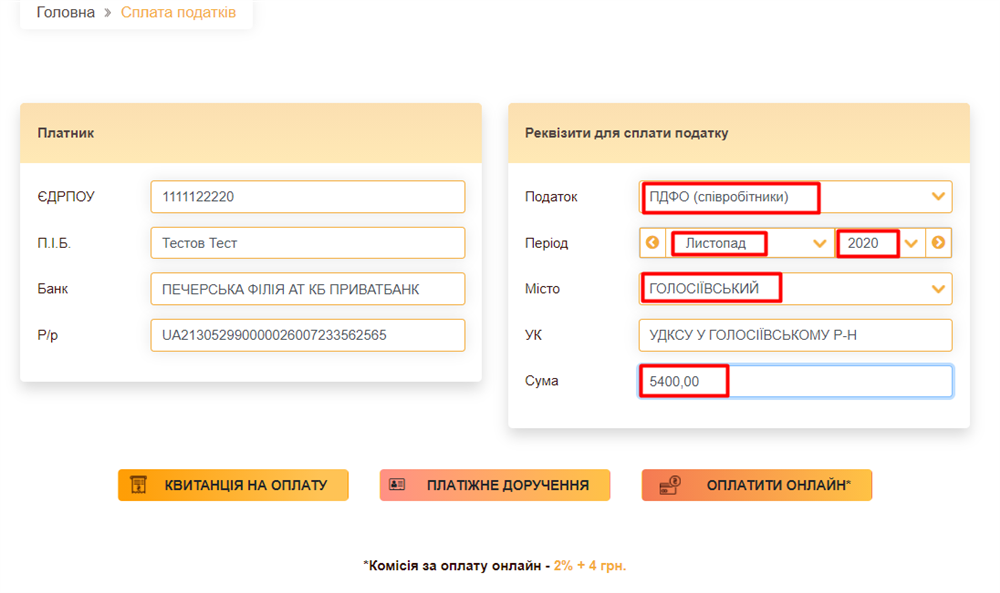

Натиснувши клавішу Сплатити online, перейдіть до реквізитів сплати податку. Оберіть населений пункт та вручну внесіть суму ПДФО (рис. 3).

Рис. 3

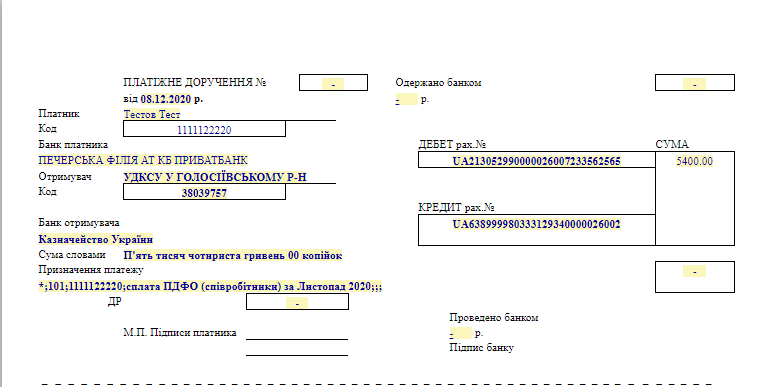

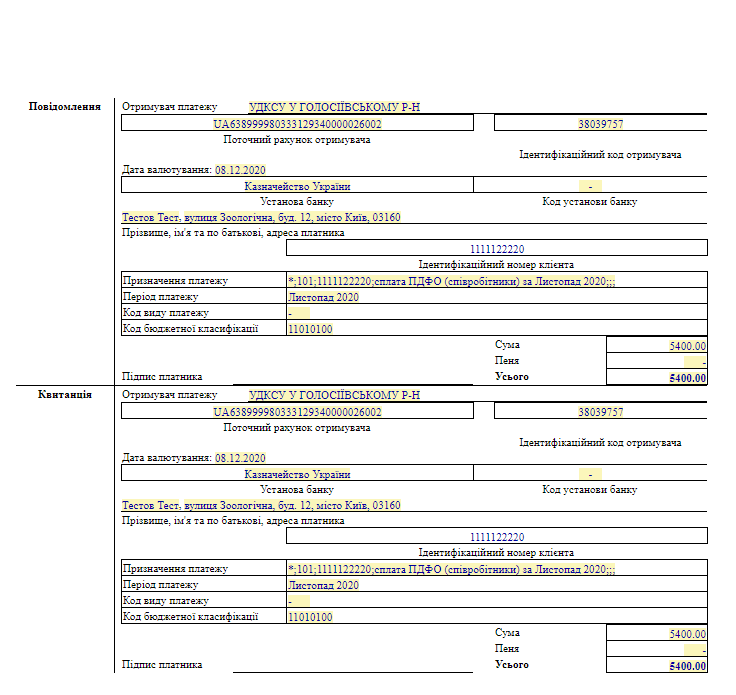

Далі сформуйте платіжне доручення (рис. 4), квитанцію на оплату (рис. 5) чи Оплатіть онлайн.

Рис. 4

Рис. 5

Аналогічні кроки для сплати ПДФО можна пройти через розділ меню Сплата податків. Єдина відмінність – слід обрати необхідний податок із переліку, що випадає.

До відома! Таким чином сплатити ПДФО у СОТА за своїх найманих працівників можуть підприємці 2–3 групи та на загальній системі оподаткування.